Итоги года в рамках продовольствия

Итоги года в рамках продовольствия Областной экономический еженедельник «Авант-ПАРТНЕР» № 6 от 30.03.2010

„Инновационный цунами в океане торгового маркетинга“ – так назывался доклад доктора технических наук, профессора кафедры маркетинга кемеровского института РГЭТУ Владимира Киселёва, проходившего в рамках одного из совместных форумов Кузбасской торгово-промышленной палате. Смелость, рассчитанная на привлекающую публику название, однако, вовсе не затмевала серьёзности очередного исследования известного кемеровского маркетолога. Ведь сама по себе работа называлась не в пример прозаичнее – „Состояние розничной торговли продовольственными товарами в городе Кемерово“ (за период 2009 года). И выводы её определённо заслуживали как внимания учёных, так и вполне конкретной реакции на складывающееся положение дел местных (или работающих на местном рынке) продовольственных ритейлеров.

По словам Владимира Киселёва, динамика товарооборота за 2009 год – пока ещё далеко не самое сильное «потрясение» для продовольственного (и вообще, розничного) рынка нашего региона. Падение покупательского спроса на товары первой необходимости обыкновенно отстаёт от общего падения спроса. Причём, запоздание это – согласно теории и истории волновой динамики кризисов – доходит, как правило, до двух лет. Следовательно, ни 2009 год, ни 2010-й не стали пока „пиками кризиса“ для розничной торговли. Более того, нынешний 2010-й следует рассматривать скорее как год, предшествующий нижнему уровню покупательского спроса. Характерным для него будет постоянное снижение спроса. Главным же кризисным годом или временем самых больших испытаний для отечественного ритейла станет год 2011-й. И эти предположения могут только подкрепляться выводами, сделанными из ситуации, сложившейся на местном потребительском рынке в 2009 году.

Брать товарной массой!

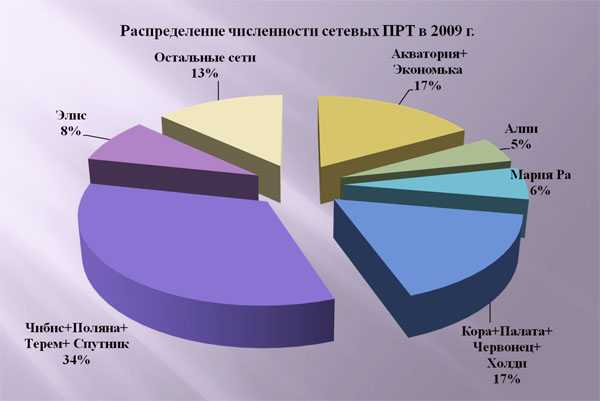

Предприятия розничной торговли «поделили» (в плане товарооборота) город Кемерово на вполне устойчивые сегменты рынка. Две третьих его занимают наиболее крупные сетевые структуры. Из них 34% занимает система „Чибис“ (включая „Поляну“, „Терем“ и „Спутник“). Равные доли продовольственного рынка – по 17% – принадлежат системе „Кора“ (Включая „Палаты“, „Червонцы“ и „Холди“) и системе „Акватория“ (вместе с „Экономькой“). 8% удерживает местный „Элис“. Чуть меньше досталось алтайской „Марии Ра“ – 6% и красноярской „Алпи“ – 5%. Мелкие сети, располагающие двумя-тремя торговыми точками, или отдельные магазины контролируют лишь 13% городского продовольственного рынка (что, как можно будет убедиться в дальнейшем, далеко не во всём лишает их возможности конкурировать с крупными сетевыми торговцами).

Или покупателем?

Несколько иначе выглядит картина распределения покупательского потока или формирования рынка по силе притяжения клиентов. Здесь абсолютным лидером опять-таки был «Чибис» – 35%, но при этом следует заметить, что прибавляет он себе всего 1%. А вот динамика „Коры“ впечатляет практически двойным приростом – её выбирают 32% покупателей. Практически теперь происходит вот что: два главных игрока здесь почти поровну делят между собой потребителя, забирая вместе ⅔ всего объёма покупательского рынка.

«Алпи» привлекает клиентов несколько больше чем показатели её товарооборота – 7%. „Акватория“ снижает сферу влияния на покупателя до 7%, „Элис“ – до 5%, а „Мария Ра“ – до 4%. Разрозненные продавцы продтоваров опускают планку влияния на покупателей до 10%.

О том, что ближе к кошельку

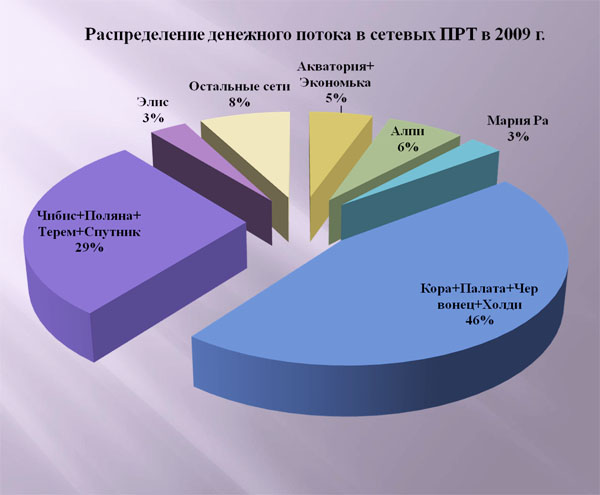

Но притяжение покупателя – хотя и важный, но далеко не единственный фактор владения рынком. Есть и «святая святых» – финансовые показатели. Как же в минувшем году распределялись денежные потоки от поступлений в розничную торговлю?

И здесь мы видим то, что двое лидеров забирают на себя более двух третей рынка. Вот только места их меняются: абсолютным лидером становится «Кора» с 46%, на второе место перемещается „Чибис“ – 29%. Из этой статистики рождается интересный вывод: ходить люди больше любят в магазины „Чибиса“, а вот оставлять свои деньги предпочитают в структуре „Коры“.

Положение других сетей меняется незначительно, хотя везде – в сторону снижения. В итоге по процентному соотношению денежных средств, оставленных покупателями в магазинах города, «Алпи» имеет 6%, „Акватория“ – 5%. „Мария Ра“ и „Элис“ – по 3%. Прочие собирают лишь 8% денежных средств покупателей.

Площадь как ресурс

Какое средство производства для розничной торговли всегда являлось главным? Торговые площади. Именно там устанавливается торговое оборудование, именно туда привозят и размещают товар, именно туда приглашают зайти самого важного человека – покупателя. Поэтому владение торговыми площадями (или преимущественный доступ к ним) всегда рассматривается у нас как один из основных ресурсов торговой компании. Как же в 2009 году обстояли дела с обеспеченностью площадями разных участников местного рынка розничной торговли?

«Кора» опять впереди – 36% торговых площадок занято её гипер-, супер- и других форматов маркетами. „Чибис“ прочно сидит ровно на четверти всех городских торговых площадей. Итого вместе они занимали (теперь в полном смысле этого слова) 61% всего продовольственного рынка. Чуть скромнее „Чибиса“ выглядит „Алпи“, в 2009 году на её долю приходилось 17% площадей. „Акватория“ держала 11%, разрозненные магазины и мелкие сети – до 8%. „Элису“ хватало 2%, а „Мария Ра“ уживалась на 1% площадей.

Как видим, расслоение между участниками рынка здесь наиболее ощутимое. Но всегда ли здесь размер – торговых площадей, разумеется, – имеет столь серьёзное значение? Для того, чтобы ответить на этот вопрос, Владимир Киселёв подкрепил своё исследование анализом эффективности ритейла с двух разных позиций.

Больше – не есть эффективнее

В качестве одного из показателей относительной эффективности деятельности компаний розничной торговли был взят товарооборот с единицы торговой площади. И расстановка сил конкурирующих сетей сразу же поменялась. Бывшие лидеры оказались – с точки зрения эффективности – в середняках. (Здесь и далее показатели эффективности будут указаны в условных единицах на 1 квадратный метр площади – на момент наблюдения. В процессе исследования применялся метод квотной стратифицированной выборки, детерминированный во времени). Так «Кора» получила показатель эффективности 19,32, а её постоянный соперник „Чибис“ – 17,41. Вслед за ними, с показателем 14,41 идут представители малых сетей и отдельных предприятий торговли. Это, кстати, очень близко к среднему значению всей сферы розничной торговли в городе – 15,19. Наибольшее отставание у „Акватории“ – 7,16 и „Алпи“ – 5,98. В лидерах „Элис“ – 30,00 и „Мария Ра“ – 34,68.

Другим показателем эффективности стало, соответственно, отношение численности покупателей к единице торговой площади (определённое по той же методике). Результаты очень похожи на предыдущие, за исключением того, что «Чибис» и „Кора“ опять поменялись местами. В итоге же картина выглядит так: „Алпи“ – 2 балла, „Акватория“ – 3, среднесетевой показатель по городу – 5, малые сети и индивидуалы – 6, „Элис“ и „Мария Ра“ – идут, как говориться, в ногу – у них по 14 баллов.

В сетях и вне сетей

Разобравшись с относительными показателями эффективности, профессор Киселёв отдал должное и показателям абсолютным. Отдельное внимание здесь было уделено сравнению эффективности сетевых торговых компаний с несетевыми предприятиями розничной торговли. Как и следовало ожидать, валовые результаты деятельности последних не идут ни в какое сравнение с показателями сетевых гигантов. Выяснилось, что продовольственные сети в Кемерове занимают 93% торговых площадей, а доля их товарооборота в общем достигает 81%. Сетевые компании оттягивают на себя до 77% покупателей.

Однако помимо валовых показателей большое значение имеет и определённая рыночная оценка индивидуальных предприятий торговли. В этом исследовании результатом стало отклонение от среднерыночного значения по различным показателям представителей разных систем торговли. Наиболее уязвимой позицией для несетевых предприятий торговли оказались показатели ассортимента: если в сетях он превышает среднерыночные показатели на 153%, то у индивидуалов едва доходит до 46%. А вот показатели величины среднего чека, как ни странно, уже сближаются: в сетевых предприятиях 112%, в несетевых – 91%. Похожее соотношение и в области цен: в сетях – 120% от среднерыночных, в несетевых магазинах – 92%.

Кто больше дорог покупателю

Разговор о ценах на продукты питания – а, вернее, об отклонениях в ценах от среднерыночного уровня – в разных сетевых компаниях, подытожил настоящее исследование о состоянии розничной торговли продовольствием в областном центре. Выяснилось, что в большинстве сетевых предприятий цены ниже среднерыночных. Дешевле всех в 2009 году они были в «Алпи» – 86,77%. Показатели других „экономных“ систем таковы: „Элис“ – 92,13%; „Акватория“ – 94,93%; „Пенсионер“ – 96,24%; „Палата – Червонец –Холди“ (без самой „Коры“) – 97,46%; „Чибис“ – 99,47%.

Явно не принадлежат к категории «эконом-класса» следующие сети: „Кузбасские продукты“ – 102,72%; „Мария Ра“ – 103,86%; „Континент вкуса“ – 108,61% и непосредственно „Кора“ – 135,30%.

Сергей Волков

От редакции: только что закончено очередное исследование о темпах роста цен на продовольственные товары в 2009 году, а, следовательно, и о реальных темпах инфляции. «Авант-ПАРТНЕР» намерен опубликовать эти данные в ближайших выпусках.

18:30

19:00